Kā atšķiras kredītu veidi, un kas jāņem vērā, tos izvēloties?

Kredītu veidi

Tava atbildība aizņemoties

- Esi atbildīgs, uzņemoties kredīta saistības, izvērtē aizņemšanās nepieciešamību un mērķi!

- Pirms plāno uzņemties kredītsaistības, uzsāc iespējamo kredīta maksājumu regulāri atlikt krājkontā, lai saprastu, vai esi gatavs novirzīt noteiktu summu maksājumu saistību segšanai ilgākā laika periodā.

- Pirms aizņemies, salīdzini vairākus kredīta piedāvājumus, izvērtējot ne tikai procentu likmi, bet arī GPL, kas aprēķina visas ar kredītu saistītās izmaksas, līguma nosacījumus un iespējamās komisijas maksas par līguma nosacījumu grozījumiem.

- Izvērtē savu maksātspēju – vai esi gatavs regulāri katru mēnesi novirzīt noteiktu summu saistību dzēšanai arī tad, ja maksājums palielināsies, piemēram, par 30 %.

- Apdrošini to, kas tev svarīgs! Pasargā sevi un savu ģimeni no neparedzētām situācijām.

- Atceries – maksājumi jāveic noteiktā laikā, saskaņā ar tava noslēgtā kredītlīguma noteikumiem!

- Ja rodas grūtības veikt kredīta maksājumus, noteikti vērsies pie sava kredītdevēja, lai vienotos par tev piemērotāko risinājumu.

Piešķirot kredītu, kredītiestādei ir pienākums pirms līguma parakstīšanas iepazīstināt tevi ar patiesu un pilnīgu informāciju par visiem līguma nosacījumiem un riskiem.

Tev ir tiesības

14 dienu laikā pēc kredīta līguma spēkā stāšanās izmantot atteikuma tiesības, informējot par to kredītiestādi rakstveidā. Pastāv arī izņēmumi, kad atteikuma tiesības nav iespējams izmantot, piemēram, operatīvā līzinga un lombarda kredīta gadījumā.

Tev vienmēr ir tiesības

dzēst kredīta pamatsummu daļēji vai pilnā apmērā pirms termiņa, par to informējot kredītiestādi, iepriekš piesakot pārmaiņas internetbankā vai griežoties filiālē. Kredīta procenti būs jāsamaksā līdz dienai, kurā tiks dzēsta visa atlikusī kredīta pamatsumma.

Patēriņa kredīts

Patēriņa kredīts — naudas aizdevums, kas piemērots noteikta pirkuma vai pakalpojuma iegādei. Ir vairāki patēriņa kredītu mērķi, piemēram, automašīnas iegādei, mazdārziņa iegādei, īpašuma labiekārtošanai, citiem lielākiem pirkumiem. Zinot konkrētu mērķi, patēriņa kredīts tev būs ar izdevīgākiem nosacījumiem.

Patēriņa kredīta saņemšana

- Patēriņa kredīts tiek izsniegts bez ķīlas un pirmās iemaksas.

- Kredīta summu aizdevējs tev kontā ieskaitīsim uzreiz pēc līguma parakstīšanas.

- Patēriņa kredīta nodrošinājums būs tavi regulārie ienākumi; ja nodrošinājums būs nepietiekams, lai saņemtu kredītu, būs jāpiesaista galvotājs vai līdzaizņēmējs.

- Kredīta procentu likme ir fiksēta, t. i., nemainās visu kredīta periodu no līguma noslēgšanas brīža. Tā tiek noteikta individuāli atkarībā no ienākumiem, izvēlētās kredīta summas un esošajām kredītsaistībām. Kredīta procentu likme ir vidēji no 7 % līdz pat 30 % gadā.

- Periodos, kad naudas resursu cena finanšu tirgos ir pieaugusi (naudas resursu trūkums jeb likviditātes krīze, hipotekārās kreditēšanas "burbuļu" plīšana, finanšu tirgu lejupslīde u. c.), procentu likmes patēriņa kredītiem var tikt paaugstinātas.

- Patēriņa kredītu tev ir iespēja atmaksāt agrāk par nolīgto termiņu pa daļām vai visu summu uzreiz bez papildu samaksas, ja kredītdevējs nav noteicis citādi.

Esi vērīgs!

Rūpīgi izlasi līgumu un noskaidro nosacījumus. Piemēram, ir līgumi, kuros paredzēts, ka kredītdevējs reizi gadā var vienpusēji mainīt procentu likmi.

Tev ir tiesības kredītu atmaksāt pilnīgi vai daļēji par agrāk nolīgto termiņu, iepriekš par to rakstveidā informējot kredītdevēju, kā noteikts līgumā, vai pašam veicot grozījumus bez komisijas maksas savā internetbankā.

Studiju kredīts bez Altum

Studiju kredīts — ilgtermiņa aizdevums, ko izmanto studiju maksas segšanai kādā no akreditētajām vai licencētajām Latvijas augstskolām un koledžām.

Studiju kredīta saņemšana

- Kredītam vari pieteikties, ja esi uzņemts pilna laika vai nepilna laika studiju programmā.

- Lai piešķirtu studiju kredītu, tiks izvērtēti tavi regulārie ienākumi, kredītsaistības un kredītvēsture. Izvērtējot tavu maksātspēju, kredītiestāde var prasīt papildu galvojumu.

- Komisijas maksa par kredīta pieteikuma izskatīšanu un noformēšanu katrā bankā atšķiras, parasti tā nepārsniedz 10 eiro.

- Studiju kredīta apmērs nepārsniedz studiju kredīta līgumā norādīto maksu par studijām.

- Kredīta summa tiek pārskaitīta uz mācību iestādes kontu.

Studiju kredīta procentu likme

Studiju kredītam tiek piemērota mainīgā procentu likme - 4 % gadā un bāzes likme – 6 mēnešu EURIBOR.Studiju kredīta atmaksāšana

- Kredīta atmaksas līdz 10 gadiem no kredīta atmaksas uzsākšanas dienas.

- Studiju laikā un gadu pēc studiju programmas pabeigšanas jāmaksā tikai studiju kredīta procenti. Sākot ar 12. mēnesi pēc studiju beigšanas, būs jāsāk atmaksāt studiju kredīta mēneša maksājumu – procentus un pamatsummu.

- Ja studijas tiek pārtrauktas, tad kredīta mēneša maksājumu – procentus un pamatsummu – jāsāk atmaksāt ātrāk atbilstoši līguma nosacījumiem.

- Studiju kredītu ir iespēja atmaksāt ātrāk, saskaņā ar noslēgtā kredīta nosacījumiem.

Tev ir iespēja izmantot studiju kredīta atmaksas atvieglojumus šādos gadījumos:

- esi grūtniecības vai pēc dzemdību atvaļinājumā;

- esi bērna kopšanas atvaļinājumā līdz pusotram gadam un nestrādā pilnu darba laiku;

- turpini studijas bakalaura, maģistra, doktora grāda vai augstākās profesionālās izglītības profesionālā grāda ieguvei vai rezidentūrā;

- saņem bezdarbnieka statusu;

- ja kredīta ņēmējam studiju laikā vai kredīta atmaksas laikā piedzimst bērni (vai adoptē bērnus), pēc augstākās izglītības iestādes beigšanas tiek dzēsts studējošā kredīts 30% apmērā no neatmaksātās summas par katru bērnu. Ja abi vecāki ir kredīta ņēmēji, minētais nosacījums attiecas tikai uz vienu no viņiem, pēc izvēles.

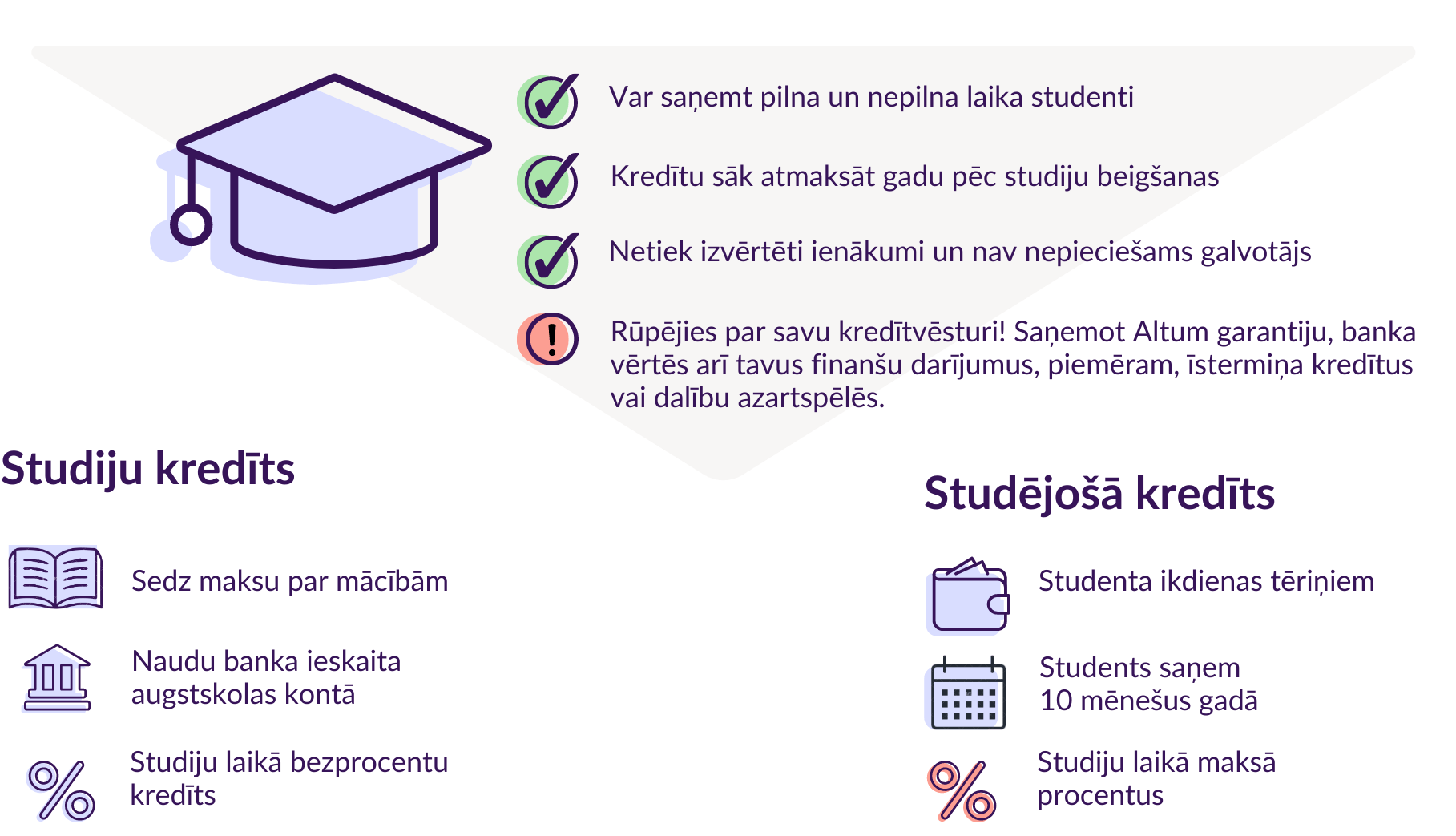

Studiju un studējošā kredīts ar Altum

Studiju kredīts — ilgtermiņa aizdevums, ko izmanto studiju maksas segšanai kādā no akreditētajām vai licencētajām Latvijas augstskolām un koledžām.

Studējošā kredīts — ilgtermiņa aizdevums, kas paredzēts studenta ikdienas izdevumu segšanai.

Altum — "Attīstības finanšu institūcija Altum"

Studiju un studējoša kredīta saņemšana

- Kredītam vari pieteikties, ja esi uzņemts pilna laika vai nepilna laika studiju programmā.

- Izskatot kredīta pieteikumu, tiks izvērtētas tavas kredītsaistības un kredītvēsture, galvojums nav nepieciešams. Netiek izvērtēti ienākumi.

- Studiju kredīts var tikt piešķirts tikai vienai studiju programmas apguvei.

- Komisijas maksa par kredīta pieteikuma izskatīšanu un noformēšanu katrā bankā atšķiras, parasti tā nepārsniedz 10 eiro.

- Studiju kredīta apmērs nepārsniedz studiju kredīta līgumā norādīto maksu par studijām. Kredīta summa tiek pārskaitīta uz mācību iestādes kontu divas reizes gadā.

- Studējošā kredīts tiek izmaksāts 10 mēnešus (izņemot jūliju un augustu), ieskaitot to tavā bankas kontā. Studējošā kredīta apmērs šobrīd nepārsniedz 350 eiro mēnesī. A

- Vienlaikus ir iespējams saņemt gan studiju, gan studējošā kredītu.

- Studiju un studējošā kredītu tu vari pieteikt arī pēc pirmā semestra.

Studiju un studējošā kredīta procentu likme

Studiju un studējošam kredītam tiek piemērota mainīgā procentu likme - 3.5 % gadā un bāzes likme – 6 mēnešu EURIBOR. AStudiju un studējošā kredīta atmaksāšana

- Studiju un studējošā kredīts jāatmaksā 10 gadu laikā pēc kredītu atmaksas uzsākšanas vai 15 gadu laikā, ja kredītu summa atmaksas uzsākšanas dienā pārsniedz 20 000 eiro.

- Studiju kredītu jāsāk atmaksāt ar 12. mēnesi pēc studiju programmas pabeigšanas. Ja studijas tiek pārtrauktas, tad kredīta mēneša maksājumu – procentus un pamatsummu – jāsāk maksāt ar 3. mēnesi.

- Studējošā kredītam studiju laikā jāmaksā tikai procenti. Pēc studiju pabeigšanas vai ar 3. mēnesi, ja studijas tiek pārtrauktas, jāsāk maksāt kredīta mēneša maksājumu – procentus un pamatsummu.

- Studiju un studējošā kredītu ir iespēja atmaksāt ātrāk, saskaņā ar noslēgtā kredīta nosacījumiem.

Tev ir iespēja izmantot studiju un studējošā kredīta atmaksas atvieglojumus šādos gadījumos:

- turpini studijas bakalaura, maģistra, doktora grāda vai augstākās profesionālās izglītības profesionālā grāda ieguvei vai rezidentūrā;

- ja saņem bezdarbnieka statusu, tad kredīta pamatsummas atmaksas periods gan studējošā, gan studiju kredītam var tikt atlikts par faktisko bezdarba laiku, bet ne ilgāk kā uz 12 mēnešiem;

- ja kredīta ņēmējam studiju laikā vai pēc augstskolas pabeigšanas piedzimst bērni (vai adoptē bērnus), kredītņēmējam pēc absolvēšanas tiek dzēsts studējošā kredīts 30% apmērā no neatmaksātās summas par katru bērnu. Ja abi vecāki ir kredītņēmēji, minētais nosacījums attiecas uz abiem vecākiem.

Ņem vērā!

Ja augstskola nav Latvijā akreditēta, tu vari izmantot iespēju saņemt naudas kredītu studijām, izmantojot patēriņa kredītu vai kredītu pret nekustamā īpašuma ķīlu.

Pirms līguma parakstīšanas rūpīgi izlasi līgumu un noskaidro nosacījumus!

Hipotekārais kredīts

Hipotekārais kredīts — ilgtermiņa naudas aizdevums, kas tiek nodrošināts ar nekustamā īpašuma ķīlu, kas tiek nostiprināta zemesgrāmatā. Visbiežāk to izmanto mājokļa vai zemes iegādei, būvniecībai, remontam, īpašuma labiekārtošanai, kā arī maksai par citiem lielākiem pirkumiem.

Hipotekārā kredīta izvērtēšanas nosacījumi

- Lai kredīta maksājumi neietekmētu ierasto dzīves ritmu, ieteicams, lai mēneša maksājums nepārsniegtu 20 –40 % no kopējiem ģimenes mēneša regulārajiem ienākumiem. Tavas iespējas palīdzēs noskaidrot hipotekārā kredīta mēneša maksājuma kalkulators.

- Vēloties iegādāties īpašumu, tev vajadzēs savu līdzfinansējumu, kas veido 10–30% no darījuma. Tas var būt, piemēram, tavs vai ģimenes veidots naudas uzkrājums, mantojums vai naudas līdzekļi no cita pārdota īpašuma.

- Pirmās iemaksas samazināšanai kā risinājums var būt Altum mājokļa garantijas programma. Vairāk informācija pieejama ALTUM vietnē.

- Nozīmīgs kritērijs kredīta piešķiršanā un tā apmēra noteikšanā ir tavu regulāro ienākumu apmērs, to stabilitāte un pietiekamība kredītsaistību segšanai, kā arī tava spēja uzņemties kredītsaistības.

- Kredītdevējs var vērtēt gan tavus, gan tavas ģimenes kopējos ienākumus – ne tikai darba algu, bet arī citus regulāros ienākumus, ko vari apliecināt ar dokumentiem: īres ieņēmumus, ieņēmumus no ieguldījumiem, pabalstus, ieņēmumus no saimnieciskās darbības u. c.

- Kredītdevējs vērtēs arī tavus izdevumus – citus kredītu maksājumus, uzturlīdzekļu maksājumus, privātpersonu kredītu maksājumus u.c.

- Tiks izvērtēts, kā esi pildījis finanšu saistības līdz šim. Laba kredītvēsture ir viens no rādītājiem, kas dod iespēju saņemt izdevīgākus kredīta nosacījumus.

- Lielai daļai kredītdevēju informācija par saistībām ir pieejama Latvijas Bankas uzturētajā Kredītu reģistrā. Tām ir tiesības ar to iepazīties, līdzko esi vērsies pie kredītiestādes un aizpildījis kredīta pieteikumu ar nodomu saņemt vai noskaidrot savas kredīta iespējas.

- Savu kredītvēsturi par aktīviem un dzēstiem kredītiem tu vari pārbaudīt šajos reģistros: Kredītu informācijas birojs; Crefobirojs.lv; Latvijas Bankas Kredītu reģistrs.

Ar hipotekāro kredītu saistītie izdevumi

Kredīta noformēšanas un saņemšanas gaitā būs jārēķinās ar papildizmaksām:- īpašuma vērtēšana,

- kancelejas nodevas,

- zemesgrāmatas nodevas,

- hipotēkas reģistrēšanas maksa,

- maksa par dažādu dokumentu sagatavošanu un apstiprināšanu pie notāra u. c.

Hipotekārajam kredītam tiek piemērota procentu likme, kas sastāv no nemainīgās un mainīgās daļas. Likme tiek aprēķināta katram kredītņēmējam individuāli, ņemot vērā regulāros ienākumus, kredītvēsturi, esošās kredītsaistības, nodrošinājumu un citus faktorus. Uzzini vairāk sadaļā “Procentu likmes”!

Izpēti savas iespējas!

Hipotekārā kredīta ikmēneša maksājuma kalkulators

Šim kalkulatoram ir ilustratīva nozīme. Lai noskaidrotu precīzu informāciju par mēneša maksājumu, aicinām sazināties ar kredītiestādi, kurā noslēgts hipotekārā kredīta līgums.Izvēlies sev atbilstošu kredīta grafika veidu!

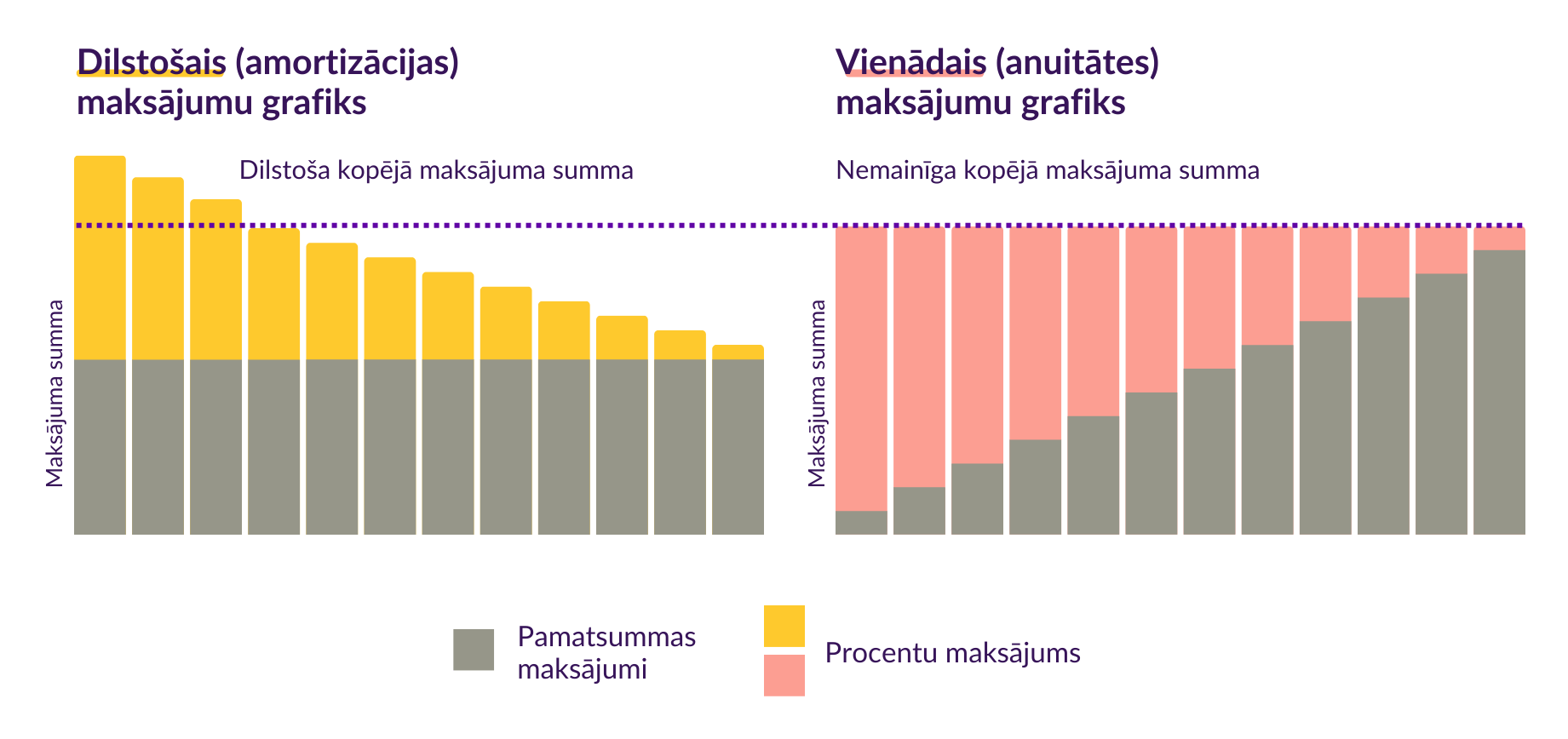

- Dilstošais (amortizācijas) maksājumu grafiks – pamatsummas maksājums visu kredīta periodu būs nemainīgs, bet procenti tiks proporcionāli pārrēķināti no atlikušās neatmaksātās pamatsummas. Kredīta maksājums mainīsies noteiktajā procentu likmes maiņas periodā – reizi 1, 3, 6, vai 12 mēnešos – atkarībā no tā, kā tiks atrunāts kredīta līgumā. Dilstoša maksājumu grafika gadījumā pirmie kredīta maksājumi būs lielāki, nekā izvēloties vienādo maksājumu grafiku. Šis grafiks ir izdevīgāks, ja sākotnēji vari atļauties veltīt lielāku summu kredīta atmaksai – kopējā termiņā samaksāsi mazāku summu procentu maksājumos.

- Vienādais (anuitātes) maksājumu grafiks – pamatsummas un procentu maksājums tiek sadalīts pēc iespējas vienādākos kredīta maksājumos līdz nākamajam noteiktajam procentu likmes maiņas datumam. Tā mainīsies noteiktajā procentu likmes maiņas periodā – reizi 1, 3, 6, vai 12 mēnešos – atkarībā no tā, kā tiks atrunāts kredīta līgumā.

Hipotekāra kredīta saņemšanas soļi

Vidējais laika periods no kredīta pieteikuma saņemšanas līdz kredīta noformēšanai un izsniegšanai ir līdz 1.5 mēnesim:- Kredīta pieteikuma un nepieciešamo dokumentu iesniegšana kredītiestādē.

- Dokumentu izskatīšana un lēmuma pieņemšana.

- Kredītlīguma, hipotēkas līguma un citu saistīto dokumentu sagatavošana un parakstīšana.

- Dokumentu parakstīšana pie notāra.

- Īpašuma tiesību un hipotēkas reģistrēšana zemesgrāmatā (aprēķiniem izmanto Zemesgrāmatas nodevu kalkulatoru).

- Apdrošināšanas noformēšana.

- Kredīta summas izmaksa.

Atceries!

Kredītam ar ilgāku atmaksas termiņu būs mazāki ikmēneša maksājumi, tomēr vairāk samaksāsi procentos.

Ja tev radīsies papildu brīvie līdzekļi, varēsi atmaksāt kredītu pilnā apmērā vai pa daļām pirms termiņa bez papildu komisijas maksas, ja pirmstermiņa atmaksas summa 12 mēnešu periodā nepārsniedz 9960 eiro.

Mājokļa būvniecības vai remonta kredīta gadījumā naudas līdzekļi tiek izmaksāti pa daļām saskaņā ar tavu kredīta līgumu. Procenti tiek maksāti no izmaksātās kredīta pamatsummas.

Drošākiem nekustamā īpašuma iegādes darījumiem ir iespējams izmantot darījuma kontu. Pircējs, pārdevējs un banka noslēdz trīspusēju līgumu, kurā vienojas par nosacījumiem darījuma izpildei – nepieciešamajiem iesniedzamajiem dokumentiem, darījuma termiņu un maksāšanas kārtību.

- Izskati savas iespējas saņemt kredītu, izmantojot kādu no programmām, ko piedāvā "Attīstības finanšu institūcijas Altum":

- Mājokļu atbalsts ģimenēm ar bērniem.

- Mājokļu atbalsts jaunajiem speciālistiem.

- Mājokļu atbalsts (NBS) karavīriem.

- Balsts subsīdija jaunajām ģimenēm.

- Balsts subsīdija ģimenēm ar bērniem ar invaliditāti.

Hipotekārā kredīta ņēmēju aizsardzība

Tevi kā hipotekārā kredīta ņēmēju aizsargā Patērētāju tiesību aizsardzības likums. Piemēram, tas nosaka, ka tad, ja patērētājs nav pieļāvis būtisku līguma pārkāpumu,kredīta devējam nav tiesību pieprasīt:

- izsniegtā kredīta papildu nodrošinājumu, pamatojoties uz to, ka kredīta nodrošinājumā esošā nekustamā īpašuma vērtība ir samazinājusies nekustamā īpašuma tirgus izmaiņu dēļ;

- jebkādas izmaksas par hipotekārā kredīta nodrošinājuma pārvērtēšanu līguma darbības laikā;

- izsniegtā kredīta pirmstermiņa atmaksu.

- izskatīt patērētāja priekšlikumu par kredīta atmaksas termiņa pagarināšanu vai kredīta valūtas maiņu;

- šīs izmaiņas nedrīkst būt patērētājam nelabvēlīgākas salīdzinājumā ar šajā brīdī pastāvošajiem tirgus nosacījumiem;

- atteikuma gadījumā kredīta devējam jāsniedz motivēta atbilde 30 dienu laikā;

- patērētājs šo izmaiņu veikšanu ir tiesīgs prasīt ne biežāk kā reizi gada laikā.

- kredīta atmaksas vai procentu samaksas maksājumu kavēšanu ilgāk nekā par 60 dienām vai biežāk nekā trīs reizes gada laikā, katru reizi ilgāk par 30 dienām;

- kredīta neizmantošanu kredīta līgumā paredzētajam mērķim;

- nepatiesa informācijas sniegšana aizņēmuma saņemšanai.

Atceries!

Ja tev rodas situācija, kad nepieciešamas kredīta brīvdienas vai esi nonācis kredīta atmaksas grūtībās, droši jautā savai kredītiestādei, ar kuru noslēgts kredīta līgums. Izvērtējot situāciju, kredītdevējs tev piedāvās piemērotāko risinājumu.

Kredītdevējs var piešķirt tev kredīta brīvdienas. Šajā periodā maksāsi tikai procentus, bet pamatsummu sāksi atmaksāt pēc kredīta brīvdienu beigām. Ir kredītiestādes, kur kredīta līgumā jau ir paredzēts, kad tev ir iespēja atlikt pamatsummas maksājumu uz noteiktu periodu bez kredīta līguma grozījumiem un komisijas maksas.

Iespējams, tev kādā brīdī var noderēt risinājums – kredīta atmaksas datuma maiņa vai apkalpojošā konta maiņa. Šīs pārmaiņas bankas piedāvā veikt par nelielu komisijas maksu vai bez maksas.

Banku piedāvātā kredītlīnija

Banku piedāvātā kredītlīnija — naudas aizdevums bez konkrēta, līgumā noteikta izmantošanas mērķa, kas ir piesaistīts kontam, kurā tiek ieskaitīti regulārie ienākumi.

Kredītlīnijas apmērs

Kredītlīnija tiek samērota ar tavu regulāro ienākumu lielumu, kas tiek ieskaitīti šajā kontā. Tā var būt vienas līdz četru tavu mēnešalgu apmērā.Kredītlīnijas nosacījumi

- Ja alga netiek pārskaitīta uz tā kredītdevēja kontu, kurā vēlies saņemt kredītlīniju, jāiesniedz algas konta izraksts par iepriekšējiem sešiem mēnešiem un citi dokumenti pēc kredītdevēja pieprasījuma. Kredītdevējs var pieprasīt turpmāk nodrošināt algas ieskaitījumus kontā vai vismaz naudas līdzekļu ieskaitījumus algas apmērā.

- Kredītlīnijai ir samērā lieli izmantošanas procenti, kas katru mēnesi jāmaksā kredītdevējam. Kredītdevēji ietur komisijas maksu saskaņā ar to cenrāža nosacījumiem. Maksa var tikt ieturēta ne tikai par iztērēto, bet arī par neiztērēto kredīta daļu.

- Kredītdevējs var ieturēt vienreizēju naudas resursu sagādes maksu, kuras apmērs ir atkarīgs no cenrāža, kredītlīnijas limita un līguma nosacījumiem (piemēram, 2 % no kredītlīnijas limita).

- Katru mēnesi izvēlētajā datumā tiks ieturēti procenti par iztērēto kredītlīnijas daļu, kas tiks aprēķināti par faktisko dienu skaitu un iztērēto summu.

- Ja nebūsi nodrošinājis kontā nepieciešamos līdzekļus šo maksājumu veikšanai, visi tavi finanšu līdzekļi, kas atradīsies kontos pie šā kredītdevēja, turpmāk būs finanšu ķīla un nodrošinās tam tiesības bez iepriekšēja brīdinājuma veikt pārskaitījumu tavu saistību segšanai vai citiem ar šo finanšu pakalpojumu saistītiem maksājumiem.

Pārmaiņas kredītlīnijas izmantošanas laikā

- Tev ir iespēja palielināt vai samazināt piešķirto kredītlīnijas limitu vai atteikties no tās, vēršoties pie kredītdevēja un aizpildot iesniegumu. Palielinot limitu, kredītdevējs atkārtoti izvērtēs tavu maksātspēju.

- Ja, mainot darbavietu, alga tiek pārskaitīta citam kredītdevējam, tu zaudē darbu vai darba samaksa tiek būtiski samazināta, kredītdevējs saskaņā ar līgumu var samazināt pieejamās kredītlīnijas limitu vai prasīt to atmaksāt priekšlaikus, nepagarinot termiņu.

- Ja piešķirtās kredītlīnijas limita daļu esi iztērējis un kredītdevējs ir samazinājis limitu, starpību starp savulaik un no jauna piešķirto limitu kredītdevējs kopā ar mēneša procentiem dzēsīs no tavas kārtējās darba algas tās iemaksas dienā.

- Ja kredītlīnijas līgums netiek pagarināts, bet visa kredītlīnija ir iztērēta un brīvo līdzekļu nav, būs jāvienojas ar kredītdevēju, kādā veidā, pārformējot šo kredītu, un cik ilgā laikā tu varēsi to atdot. Jārēķinās, ka tas būs jauns pakalpojums ar citiem nosacījumiem un, iespējams, augstākiem procentiem.

Nebanku kredītdevēju piedāvātā kredītlīnija

Nebanku kredītdevēju piedāvātā kredītlīnija — naudas aizdevums ar kredītlīnijas limitu, kuru var saņemt un pieprasīt atkārtoti.

Parasti kredītlīnija ir beztermiņa, ik mēnesi jāmaksā minimālais maksājums, kurā ietverti aizņēmuma procenti un tikai neliela daļa pamatsummas.

Esi vērīgs!

Lielākoties kredītlīnijas līgumiem nav ierastā kredīta atmaksas grafika. Lai pilnībā atmaksātu parādu, maksājot tikai rēķinā noteikto minimālo summu, var paiet vairāki gadi.Ja izvēlēsies maksāt tikai minimālos maksājumus, nevis atmaksāt visu kredītu viena gada laikā, procentos var nākties pārmaksāt pat vairākas reizes!

Daži kredītlīniju līgumi paredz automātisku atmaksas termiņa pagarināšanos, ja izvēlies atkārtoti aizņemties šā līguma ietvaros. Tas nozīmē, ka minimālo maksājumu grafiks tiek atjaunots uz jaunu maksimālo atmaksas termiņu un patērētājs no jauna veic maksājumus, kuros sākotnējos mēnešos atkal lielākoties maksājami tikai procenti. Tā pamatsumma tiek dzēsta minimāli, lai gan maksājumos kopsummā jau esi samaksājis ļoti daudz – tas var radīt grūtības izkļūt no saistību sloga.

- Ja vien iespējams, neaizņemies atkārtoti viena kredītlimita ietvaros, nepalielini parāda summu.

- Iemaksājot vairāk nekā minimālo maksājumu, pamatsummu dzēsīsi ātrāk un procentos samaksāsi mazāk.

- Pievērs uzmanību rēķinā un līgumā noteiktajai kredīta pirmstermiņa atmaksas kārtībai – vai ir nepieciešams brīdināt kredītdevēju par maksājuma veikšanu lielākā apmērā, nekā tas noteikts.

- Nekavē noteikto maksājuma datumu, lai kredīta devējs neaprēķinātu soda naudu.

Kredītkarte

Kredītkarte — paredzēta īstermiņa naudas aizdevumam, kam ir augsti izmantošanas procenti, ja nauda netiek atmaksāta noteiktajā bezprocentu periodā.

Kredītkartes limits

Kredītkarte ir universāls maksāšanas līdzeklis, kas piesaistīts tev piešķirtajam kredīta limitam. Piešķirtā kredīta lielums var būt atkarīgs no tā, cik lieli un kādi ir tavi regulārie ienākumi, cik ilgi esi kredītdevēja klients, cik lielas summas tiek regulāri apgrozītas kontā, kā esi ticis galā ar līdzšinējām kredīta saistībām.Kredītkartes izmantošanas nosacījumi

- Par izmantotajiem līdzekļiem būs jāmaksā samērā augsta procentu likme – līdz pat 30 % gadā, kā arī gada maksa par kartes izmantošanu un komisijas maksas par veiktajiem darījumiem, piemēram, par kredītkartes kredītlimita pārskaitījumu starp saviem kontiem, skaidrās naudas izņemšanu no kredītkartes konta, vai valūtas konvertācijas uzcenojums.

- Vairāki kredītdevēji piedāvā kredītkarti ar bezprocentu kredītlimitu no 30 līdz 60 dienām. Izmantotā limita daļa jāatmaksā noteiktā kārtībā, piemēram, līdz noteiktam nākamā mēneša datumam, tad atmaksātajai summai netiks aprēķināti procenti.

- Kavējot atmaksas termiņu vai neatmaksājot noteiktajā datumā vismaz minimālo ik mēnesi atmaksājamo summu, kredītdevējs ieturēs soda procentus, kādi noteikti noslēgtajā kredīta līgumā.

- Vienmēr rūpīgi jāizlasa līgums un citi dokumenti un jānoskaidro visi nosacījumi un papildu izmaksas, kas var rasties, izmantojot kredītkarti.

Kredītkaršu veidi

Latvijā visvairāk izplatītās ir MasterCard Classic un MasterCard Gold, kā arī VISA Classic un VISA Gold atkarībā no kredītdevēja izvēlētā sadarbības partnera.

- Klientiem ar augstu maksātspēju piedāvā prestižas kredītkartes, ko var pazīt pēc nosaukuma papildinājuma ar Gold vai Platinum. No parastajām kredītkartēm tās atšķiras ar individuāli nosakāmu kredītlimitu un papildpakalpojumu iespējām, piemēram, ceļojuma un pirkumu apdrošināšanu. Ar šīm kredītkartēm saistītās izmaksas var būt augstākas.

- Ar parastajām norēķinu kartēm (piemēram, VISA Electron, Maestro) nevari veikt pirkumus internetā un dažkārt arī izņemt skaidru naudu ārvalstīs, bet ar VISA Classic, MasterCard un prestiža kredītkartēm tas ir izdarāms atbilstoši kredītkartes limitam.

- Izdevīgāk ir kredītkartes līdzekļus izmantot samaksai par lielākiem pirkumiem, ceļojuma apdrošināšanai un/vai darījumiem internetā. Kredītkarti vari izmantot nozīmīgu pirkumu veikšanai, šos pirkumus apdrošinot. Izdevīgi būs, ja atmaksāsi naudu bezprocentu periodā, tad par pirkumu netiks ieturēta papildu maksa.

Pirms dodies ceļojumā uz kādu no ES dalībvalstīm, kā arī Norvēģiju, Islandi, Lihtenšteinu vai Šveici, vari saņemt Eiropas veselības apdrošināšanas karti (EVAK). Tā apliecina tiesības saņemt neatliekamo medicīnisko palīdzību tādā pašā apjomā, kādā tā tiek nodrošināta attiecīgās valsts iedzīvotājiem. EVAK karte tiek izsniegta bez maksas un ir derīga 3 gadus.

Līzings

Līzings — savstarpēja vienošanās, ar ko līzinga devējs dod ņēmējam tiesības izmantot līzinga priekšmetu pret līgumā noteiktajiem maksājumiem. Savā ziņā līzings ir noma ar vai bez izpirkuma.

Plašāk izmantotie līzinga veidi:

- finanšu līzings

- operatīvais līzings jeb noma.

Finanšu līzings – līzinga veids, kuru lielākoties izmanto automašīnas iegādei. Līzinga periodā tu ar mēneša maksājumiem sedz automašīnas vērtību, kā arī maksā līzinga procentus.

- Tavu izvēlēto līzinga automašīnu iegādājas līzinga devējs, iegūstot uz to īpašumtiesības, un nododot līzinga objektu tev lietošanā. Tu esi līzinga objekta lietotājs, bet īpašnieks ir līzinga devējs.

- Tev būs jāveic pirmā iemaksa par pērkamo preci saskaņā ar līzinga kompānijas noteikumiem, piemēram, 10 % iemaksa jaunajām automašīnām, 20 % – lietotām automašīnām un 25 % – sadzīves priekšmetiem.

- Iegādājoties automašīnu līzingā, viena no obligātajām prasībām būs KASKO apdrošināšana, lietotas automašīnas iegādes gadījumā tev būs jāiesniedz arī tās vērtējums.

- Par līzinga objekta īpašnieku tu kļūsti pēc līzinga nomaksas, t. i., veicot pēdējo maksājumu pēc grafika.

Operatīvais līzings – salīdzināms ar ilgtermiņa nomu: tu maksā nomas maksu par līzinga objektu, kas nonākusi tavā lietošanā.

- Piemēram, līzinga devējs iegādājas tevis izvēlēto automašīnu un nodod to tev lietošanā līdz līgumā noteiktā termiņa beigām. Nomas maksa ir starpība starp automašīnas iegādes vērtību un noteikto atlikušo vērtību (apmēram 30–40 % no jaunas automašīnas vērtības).

- Pēc nomas termiņa beigām tev ir iespēja līguma termiņu pagarināt, izmantot izpirkuma tiesības par iepriekš noteikto vērtību vai nodot izpirkšanas tiesības citai personai.

- Dažkārt ir nosacījums, ka lietošanā nodotais līzinga objekts ir jātur noteiktā vietā, to nedrīkst ne aizdot, ne dāvināt citām personām, kā arī ieķīlāt un izīrēt, un par šo nosacījumu pārkāpumu līgumā var būt noteikts līgumsods.

- automašīnas vērtējums;

- nebūs obligāta KASKO apdrošināšana.

Esi vērīgs!

Tev ir tiesības kredītu atmaksāt pilnīgi vai daļēji par agrāk nolīgto termiņu, iepriekš par to rakstveidā informējot kredītdevēju, kā noteikts līgumā, vai pašam veicot grozījumus bez komisijas maksas savā internetbankā.Ja izbeigsi līgumu un atdosi līzinga objektu līzinga devējam, var tikt ieturēta noteikta maksa vai procenti no līguma kopējās summas, radot papildu izdevumus.

Par līguma nosacījumu nepildīšanu līzinga devējs var pārņemt līzinga objektu savā valdījumā un realizēt to, taču par nesegto kredīta summu tev būs jāturpina norēķināties – var gadīties, ka mantas vairs nav, bet parāds jāmaksā.

Ātrais kredīts

Ātrais kredīts — neliels naudas aizdevums ar īsu atmaksas termiņu un augstām izmaksām.

Ātrajiem kredītiem raksturīgs īss atmaksas termiņš, parasti līdz 30 dienām, un atmaksa vienā maksājumā. Nevarot noteiktajā termiņā atmaksāt kredīta pamatsummu un aprēķinātos procentus, bieži vien aizņēmēji lūdz pagarināt atmaksas termiņu vēl par 30 dienām – nereti pat vairākas reizes. Tas būtiski palielina kopējās kredīta izmaksas.

Kredītu var saņemt attālināti – gan nosūtot īsziņu, gan piesakoties tiešsaistē. Aizdevuma summa klientam var būt pieejama ļoti īsā laikā.

Latvijā ļoti dārgs ātrais kredīts bija pieejams līdz 2019. gada vidum, kad, stājoties spēkā grozījumiem Patērētāju tiesību aizsardzības likumā, tika būtiski ierobežotas pieļaujamās kredītu kopējās izmaksas, kredītu ar atmaksu vienā maksājumā apmērs un atmaksas termiņa pagarināšanas reižu skaits.

- Kredīta kopējās izmaksas nedrīkst pārsniegt 0.07 % dienā jeb aptuveni 25 % no kredīta summas gadā.

- Kopējā kredīta summa nedrīkst pārsniegt 50 % no valstī noteiktās minimālās mēneša darba algas, ja kredīts izsniegts uz termiņu līdz 30 dienām un jāatdod vienā maksājumā.

- Aizliegts pagarināt kredīta, kas jāatdod vienā maksājumā, atmaksas termiņu vairāk nekā divas reizes.A